- Общие требования Почта Банка к заемщику

- Основные причины отказа Почта Банка

- Несоответствие поданной анкете

- Низкий доход

- Неподходящий возраст заемщика

- Малый стаж работы

- Попадание заемщика в черный список

- Не определена сумма кредита и срок выплаты

- Неподобающий внешний вид заемщика

- Отсутствие кредитной истории

- Почему банк может отказать достойному клиенту

- Наличие закрытой судимости

- Постоянное досрочное закрытие других кредитов

- Отсутствие стационарных номеров телефона

- Заемщик имеет собственный бизнес

- Как повторно подать заявку на кредит

- Как повысить вероятность одобрения

- Получение кредита безработным

- Почему Почта Банк не объясняет причину отклонения заявки

Даже при наличии действующего предложения клиент может получить отказ после проверки его анкеты или документов. Чтобы повысить вероятность одобрения кредита, следует разобраться, почему Почта Банк отказывает в кредите и какие требования к заемщику представляет банк.

Общие требования Почта Банка к заемщику

Критерии оценки соискателя зависят от программы кредитования. Общими требованиями являются наличие гражданства Российской Федерации и постоянной регистрации на территории страны.

Общие требования к заемщикам в зависимости от типа кредита

| Тип кредита | Возраст | Стаж | Кредитная история | Текущие кредиты | Дополнительные условия |

| Потребительский | От 18 лет

До 65 лет для мужчин, до 70 лет – для женщин |

От 3 мес. | Активные просрочки по другим долгам отсутствуют | Да | Для льготных программ потребуется подтверждение наличия суммы первого взноса |

| Образовательный | От 18 лет (для созаемщика – от 14) | После принятия решения нужно предоставить договор с учебным заведением | |||

| Корпоративный | От 18 лет | При кредитовании на развитие бизнеса требуется презентация перспективности предприятия | |||

| Рефинансирование | Нет любых просрочек за последние 6 мес.

Для зарплатных клиентов – отсутствуют просрочки дольше 30 дней за последние полгода |

Займы, выданные в ВТБ и Почта Банке, не рефинансируются | |||

| Пенсионный | От 40 до 70 лет для мужчин, до 80 – для женщин | нет | Положит. кр. история | Нет | Требуется справка из ПФР или пенсионное удостоверение (для получателей социальной выплаты в Почта Банке необязательно) |

Основные причины отказа Почта Банка

Наиболее частыми причинами отказа в кредите становится низкий доход соискателя, несоответствие предоставленной информации, отсутствие или низкое качество кредитной истории. Однако существует и ряд других критериев, по которым сотрудники отдела безопасности оценивают платежеспособность.

Несоответствие поданной анкете

Одним из этапов оценки соискателя кредита является проверка сведений, указанных в анкете. Поскольку требования к заемщикам есть в открытом доступе, некоторые клиенты стараются повысить свою благонадежность недостоверными сведениями (например, о месте работы, доходе и др.).

Данные о финансовом положении, собственности, месте работе, стаже, долгах и судимостях проходят тщательную проверку, поэтому оформить заем по ложной информации не удастся. При оценке банк обязательно запрашивает сведения в Бюро кредитных историй и Федеральной службе судебных приставов.

Низкий доход

Показатель платежеспособности соискателя зависит не только от суммы его дохода, но и от других факторов:

- общей суммы ежемесячных выплат по другим кредитам;

- количества иждивенцев;

- повседневных расходов (оплаты коммунальных платежей, проживания и др.);

- наличия иных финансовых обязательств (алиментов, выплат компенсаций и др.);

- возраста заемщика.

Максимальная сумма кредита подбирается так, чтобы после вычета повседневных расходов и выплат по другим обязательствам заемщик мог без задержек выплатить ежемесячный взнос.

Многие организации используют универсальную схему оценки:

- допустимый платеж соответствует разнице между финансовыми поступлениями и прожиточным минимумом на всех членов семьи;

- общая сумма кредитных выплат составляет не более 30-50% дохода.

Получить заем в Почта Банке можно и при отсутствии справки НДФЛ-2 или декларации индивидуального предпринимателя. Однако риск отказа и процентная ставка в этом случае повысятся.

Неподходящий возраст заемщика

Если возраст соискателя не соответствует требованиям, то ему могут предложить другой финансовый продукт, кредит с созаемщиком или поручителем. В отличие от других организаций, которые допускают выдачу кредитов только с 21 года, Почта Банк позволяет получить дополнительные средства уже с 18 лет. Однако для этого у соискателя должно быть официальное место работы, высокий доход и трудовой стаж.

Для пожилых заемщиков риск отказа возрастает. Несмотря на то, что банк выдает пенсионные займы до 70-80 лет, соискатели старше 65-75 лет проходят особо тщательную проверку.

Важно учесть, что максимальный возраст указывается на момент закрытия кредита, поэтому оформить заем на 3 года по пенсионной программе физлицо сможет только до 67-77 лет.

Малый стаж работы

Общий стаж и продолжительность работы на последней должности указывает на устойчивость финансового положения клиента. Чем дольше соискатель трудится в компании или на предприятии, тем ниже шанс, что он внезапно уволится и задержит выплату кредита.

Наиболее важным этот показатель является для молодых заемщиков и тех, кто хочет взять в долг большие суммы.

Попадание заемщика в черный список

На законодательном уровне понятия «черного списка» банков не существует. Однако каждая из организаций вправе устанавливать собственные критерии оценки заемщиков.

Если у соискателя когда-либо были просрочки по кредитам в Почта Банке, это резко снизит шансы на одобрение нового займа, даже если все штрафы и долги давно выплачены. Также причинами отказа могут стать нарушение правил пользования другими финансовыми услугами и грубое отношение к персоналу.

Наличие и продолжительность просрочек по займам в других банках отображается в кредитной истории. При банкротстве физлицо практически теряет возможность оформить потребительский заем, даже если юридические ограничения уже сняты.

Если наличие долгов обусловлено мошеннической деятельностью, необходимо обратиться в полицию. После судебного разбирательства и установления всех фактов информация в НБКИ будет исправлена.

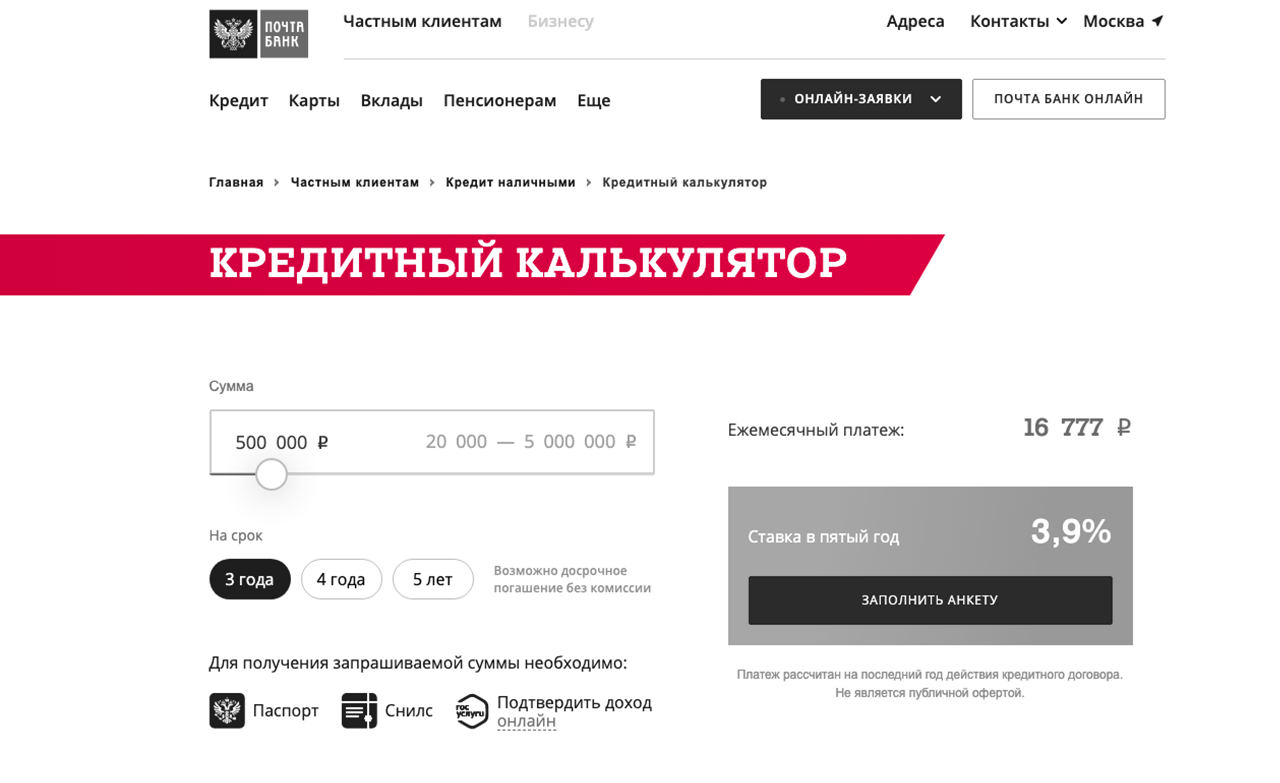

Не определена сумма кредита и срок выплаты

При заполнении анкеты клиент указывает желаемую сумму и срок выплаты кредита. Однако если платеж слишком велик относительно доходов соискателя, банк откажет в выдаче. Если продлить срок без уменьшения суммы возможно, сотрудник кредитного отдела предложит этот вариант при выдаче решения.

Но если при максимальном сроке (для потребительского кредита – 3-5 лет) платеж получится слишком большим, соискатель получит отказ.

Неподобающий внешний вид заемщика

Внешний вид потенциального заемщика также влияет на вероятность одобрения заявки. Насторожить сотрудника банка могут следующие признаки:

- неопрятная, грязная одежда;

- неприятный запах;

- признаки алкогольной зависимости;

- агрессивное, грубое поведение;

- невнятная речь;

- неспокойное, неуверенное поведение, «бегающий» взгляд, нервные жесты;

- путаница в ответах, расхождение информации с данными анкеты.

Отсутствие кредитной истории

Полное отсутствие кредитов в прошлом – тоже негативный признак для банка, хотя соискатель может оказаться аккуратным плательщиком. Чтобы продемонстрировать свою надежность, можно взять небольшую сумму на 3-6 месяцев и своевременно внести все платежи. Если другие банки отказывают в выдаче средств, то для улучшения КИ можно воспользоваться предложениями микрофинансовых организаций.

Важно учесть, что информация о кредитных картах и поручительстве отправляется в НБКИ наряду с данными о потребительских займах.

Почему банк может отказать достойному клиенту

В ряде случаев банк отказывает даже потенциально надежному соискателю, который имеет постоянное место работы и достаточный доход. Причиной этому может стать статус индивидуального предпринимателя, досрочная выплата кредитов, судимость или отсутствие стационарного телефона.

Наличие закрытой судимости

В зависимости от статьи погашение судимости происходит через 1-8 лет после отбытия наказания. На вердикт банка может повлиять как открытая, так и погашенная судимость. При истечении срока давности судимость может вовсе отсутствовать, но само наличие правонарушения учитывается при проверке клиента.

Дополнительными рисками кредитор может считать следующие обстоятельства:

- наличие рецидивов по уголовным преступлениям (возможное лишение свободы в будущем);

- экономические правонарушения.

Получить информацию о наличии судимостей сотрудники банка могут из справки, приложенной клиентом, либо по неофициальным каналам. Некоторые соискатели скрывают наличие правонарушений с помощью поддельного документа. Несовпадение сведений является более весомым фактором риска, чем судимость по преступлениям небольшой и средней тяжести, не связанными с финансовыми махинациями.

Постоянное досрочное закрытие других кредитов

При досрочном закрытии кредита банк теряет прибыль, которую получает от выплаты процентов. Если соискатель часто отдает заемные средства с опережением графика, то менеджер может оценить его как надежного, но невыгодного клиента.

Отсутствие стационарных номеров телефона

Отсутствие стационарного телефона является дополнительным негативным фактором при подаче заявки на крупный заем. Чтобы повысить вероятность одобрения, желательно оставить для связи не только мобильный, но и рабочий и стационарный домашний номер.

Заемщик имеет собственный бизнес

Индивидуальные предприниматели считаются группой высокого риска. Это обусловлено следующими факторами:

- вероятностью закрытия бизнеса при нестабильной финансовой ситуации в стране;

- невозможностью проверить сведения, предоставленные в декларации;

- высокой кредитной нагрузкой (в среднем на ИП приходится 2-3 займа);

- большой долей неплательщиков (количество должников, которые не вносят платежи более 2-3 месяцев, среди ИП почти вдвое больше, чем среди физлиц без собственного бизнеса).

Наличие собственного предприятия не блокирует возможность взять заем, но для получения дополнительных средств бизнесмену придется предоставить больше сведений, подтверждающих его надежность.

Как повторно подать заявку на кредит

В случае отказа можно повторно подать заявку на получение заемных средств. Если соискатель устранил недостатки, которые могли стать причиной для отказа (например, предоставил данные об имуществе, нашел подработку или нашел поручителя), то решение банка может измениться.

Подавать заявку на заем с теми же условиями можно через 2 месяца после отказа. Если деньги нужны срочно, то можно воспользоваться другой кредитной программой.

Новую анкету можно заполнить в отделении, мобильном приложении или личном кабинете на сайте организации.

Как повысить вероятность одобрения

Чтобы повысить вероятность положительного решения, необходимо:

- внимательно проверять правильность заполнения анкеты, не замалчивать факты из собственной биографии;

- изучить комментарии других заемщиков;

- проверить свою кредитную историю, при обнаружении ошибок – направить заявление в банк или БКИ, приложив к нему справки о платежах или закрытии долга;

- перечислить просроченные платежи, оплатить назначенные штрафы и пени;

- приложить документы, которые подтверждают получение льгот или дополнительного дохода;

- предоставить в залог имущество или найти поручителя;

- изменить сумму или срок выплаты займа;

- уделить внимание внешнему виду и прически при визите в отделение.

Планируя взять крупный кредит, нежелательно становиться поручителем по чужим обязательствам. Это обстоятельство будет отражено в КИ и учтено при принятии решения, поскольку велик риск, что ответственным за выплату долга станет потенциальный заемщик.

Получение кредита безработным

По правилам большинства займов от Почта Банка, в пакет документов входит ИНН работодателя и справка НДФЛ-2. Однако в ряде случаев организация может выдать кредит безработному или лицу без официального дохода, если он подтвердит свою платежеспособность другими способами.

Чтобы получить заем, соискатель может:

- предоставить выписки со счетов в других банках, в которых будет указана информация о ежемесячных поступлениях или депозитах;

- приложить справки о социальных пособиях, субсидиях и других выплатах, которые являются официальным доходом;

- взять кредит под залог имущества;

- воспользоваться помощью платежеспособного созаемщика или поручителя.

Почему Почта Банк не объясняет причину отклонения заявки

Представитель кредитно-финансовой организации не обязан сообщать соискателю о факторах, которые повлияли на решение о выдаче займа. Алгоритм оценки платежеспособности держится в секрете, что позволяет отсеивать клиентов из групп высокого риска и финансовых мошенников.

Кроме этого, некоторые сведения, которые позволяют проверить потенциальных заемщиков, поступают по неофициальным каналам, поэтому раскрытие причины будет свидетельствовать о нарушении закона.